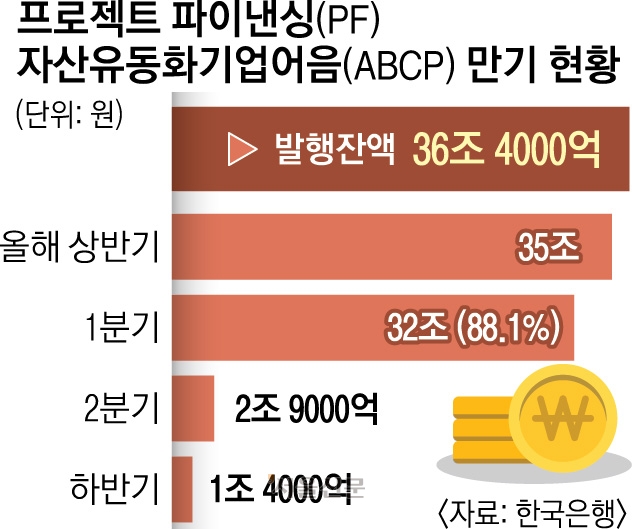

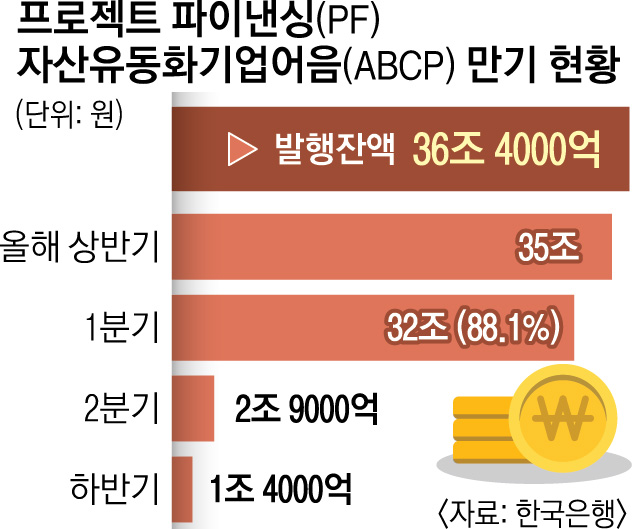

상반기 35조원 중 88% 돌아와

여신전문금융사 등 ‘약한 고리’

저축은행 부동산 PF 대출 76%

잠재부실 현실화 등 면밀히 주시

PF 시장 건전성의 바로미터 격인 ‘둔촌주공’ 재건축 사업장도 정당계약률(1~2순위 계약률)을 밝히지 못할 만큼 저조한 성적을 기록한 것으로 알려지며 미분양 급증 우려가 커지고 있어 증권가와 건설업계 등 PF에 돈이 물린 관련 업계가 ‘시한폭탄’을 떠안고 있다는 평가다.

30일 한국은행에 따르면 올해 상반기 만기가 돌아오는 PF 자산유동화기업어음(ABCP)은 35조원으로, 이 중 88.1%에 달하는 32조원이 1분기 내에 만기가 돌아온다. 금리가 고점에 다다르고 부동산 경기가 얼어붙으며 1분기에 만기가 몰려있는 PF-ABCP의 차환 여건에 당국과 업계는 우려의 시선을 보이고 있다.

송은영 한은 금융시장국 자금시장팀 과장은 “우량물은 지난해 12월 들어 순발행 전환하는 등 우량물을 중심으로 회복세를 보이고 있지만 비우량물은 순상환을 지속하고 있다”고 진단했다.

부동산 PF의 부실 우려 속에 중소형 증권사와 저축은행, 여신전문금융사는 특히 ‘약한 고리’로 평가된다. 이들 업권은 불확실성이 높은 브리지론이나 변제 순서가 밀리는 중·후순위 본PF 등에 뛰어든 탓에 자산 건전성에 위협을 받고 있다. 한국신용평가에 따르면 자본 3조원 미만 중소형 증권사의 브리지론 비중은 전체 증권사의 69.3%, 중·후순위 본PF 합산 비중은 76.5%를 차지하고 있다.

한은에 따르면 여전사의 부동산 PF 대출 규모는 지난해 9월 말 기준 27조 1000억원, 저축은행의 부동산 PF 대출 규모는 10조 6000억원이다. 특히 저축은행의 자기자본 대비 부동산 PF 비율(75.9%)은 은행(10.5%), 증권(35.8%), 여전(39.9%) 등에 비해 크게 높다.

이혁준 나이스신용평가 금융평가본부장은 “다수 사업장에서 브리지론의 본PF 전환에 제동이 걸렸고 우발부채가 현실화되는 사례가 늘고 있어 이들 업권의 잠재부실 현실화 규모와 재무 안전성 추이를 면밀히 지켜봐야 한다”고 말했다.

분양시장에 한파가 몰아치며 전국적으로 ‘미분양’ 물량이 쌓이는 것도 악재다. 국토교통부에 따르면 지난달 말 기준 전국 미분양 주택은 총 6만 1000가구로 집계됐다. 지난해 11월(5만 8027가구)보다 5.12% 늘어난 것으로, 국토부가 내부적으로 미분양 위험수위라고 정한 6만 2000가구에 육박한 수준이다.

특히 대구에서는 최근 분양한 아파트의 청약률이 0.06대1에 그쳐 시장에 충격을 던지는 등, 준공 후 미분양인 ‘악성 미분양’마저 증가할 우려가 커지고 있다. 늘어나는 미분양 물량은 부동산 PF 대출을 취급한 금융사에 타격을 입히고 자금이 회수되지 않은 건설사를 휘청이게 한다.

한광열 NH투자증권 연구원은 “미분양 사례 증가 등 부동산 경기가 더 악화할 경우 금융기관과 건설사 부담이 커질 것”이라고 말했다.

김소라 기자

2023-01-31 3면