은행권 관행·제도 개선 TF 출범

경쟁력 있는 특화은행 도입 검토

예대금리차 공시… 이자장사 개선

경영진 성과급 환수 ‘클로백’ 고려

이복현 “은행산업 구조 다각화를”

금융위원회는 22일 정부서울청사에서 ‘은행권 관행·제도 개선 태스크포스(TF)’ 첫 회의를 열고 이 같은 내용을 논의했다. 이날 회의를 주재한 김소영 금융위 부위원장은 “안전한 이자수익에만 안주하는 지나치게 보수적인 영업행태 등 그간 은행권에 대해 제기된 다양한 문제점을 전면 재점검해 과감히 개선해 나갈 것”이라고 밝혔다.

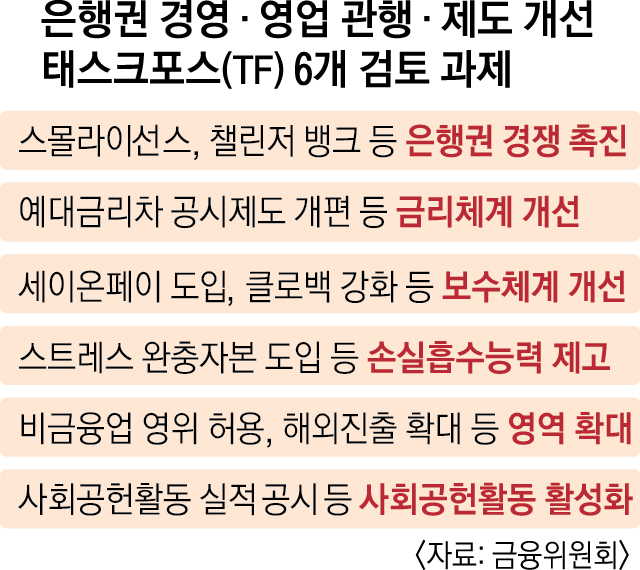

금융당국은 이날 회의에서 앞으로 TF에서 논의할 6개 검토 과제를 제시했다. 이 중 은행권 경쟁 촉진을 위해 스몰라이선스와 챌린저 뱅크 등을 도입하는 방안이 주목받고 있다. 은행업의 인가 단위를 나눠 특정 분야에 경쟁력 있는 특화은행 활성화를 검토한다는 계획이다. 소상공인 전문은행, 중소기업 전문은행 등이 등장할 수 있다. 그 일환으로 영국에서 시작된 챌린저 뱅크 모델 도입도 검토 중이다. 대개 정보기술(IT)을 접목해 소매금융을 디지털화한 특화 은행을 뜻한다. 영국에서 대형 은행 중심의 과점 체제를 깨고자 도입됐다. 중소기업 대상 저축, 대출에 특화된 아톰뱅크가 대표적이다.

은행권의 ‘이자장사’가 논란이 됐던 만큼 금리체계 개선 방안도 검토한다. 예대금리차(예금금리와 대출금리의 차이) 공시제도를 강화해 은행이 예대금리차 마진을 통해 손쉽게 돈을 버는 행태를 개선하겠다는 계획이다.

‘성과급 잔치 논란’에 대응해 경영진 보수 체계도 개선한다. 경영진 보수 결정 과정에 주주 투표권(세이온페이)을 도입하는 방안과 회사에 손해를 끼쳤을 때 성과급을 지급하지 않거나 돌려받는 ‘클로백’도 금융위 검토 대상에 올랐다. 배당과 자사주 매입 등 주주환원 정책도 점검하기로 했다.

이날 TF회의에는 당초 은행권만 참석하기로 했다가 보험, 카드, 증권업계 등 사실상 전 금융권이 참석하는 회의로 확대됐다. 은행의 경쟁 촉진을 위해서는 다른 업권과의 장벽을 깨고 전선을 전체 금융권으로 넓힐 필요가 있다는 판단에 따른 것으로 보인다.

이복현 금융감독원장도 재차 대형 은행 중심의 과점체제에 대해 비판의 목소리를 높였다. 이 원장은 이날 해외 투자자 대상 간담회에서 “국내 은행들은 총이익의 80% 이상을 이자이익에 의존하는 등 과점적 지위에 안주하면서 과도한 성과급 등 수익 배분에만 치우치고 있다”고 말했다. 이어 “중장기적인 관점에서 은행산업의 사업구조 다각화와 경쟁력 개선을 위한 다양한 방안을 검토하고 있다”고 밝혔다. 금융위원회와 금감원은 향후 TF와 실무작업반 운영을 통해 오는 6월 말까지 개선 방안을 마련할 예정이다.

다만 실질적으로 과점체제 완화가 이뤄질 수 있을지 회의적인 시각도 나온다. 현 인터넷전문은행도 5대 은행의 과점체제를 깨기엔 한계를 보이고 있다는 지적이 많다. 금융당국에서도 특화은행이 대형 은행과 경쟁할 수 있을 만큼의 금리 경쟁력을 갖출 수 있을지 고민이 큰 것으로 알려졌다.

은행권에서는 유독 은행권에 화살이 쏟아지는 데 대한 불만의 목소리도 적지 않다. 은행권 관계자는 “은행들도 이제까지 코로나19나 자금 경색 상황에서 사회적 책임을 다하려고 노력해 왔다”면서 “금융업권에서 은행만 유독 질타를 많이 받고 있다”고 말했다.

2023-02-23 17면

Copyright ⓒ 서울신문. All rights reserved. 무단 전재-재배포, AI 학습 및 활용 금지